2024新澳免费资料大全ZOL77.29.98_住房养老转向财富养老-老师最新诗意解释落实

一、住房养老与财富养老的概念解析

住房养老与财富养老是两种不同的养老策略,它们分别侧重于利用房产和金融资产来保障老年生活。住房养老,顾名思义,是指老年人通过出租或出售自有房产来获取养老资金。这种方式的优势在于,房产通常是老年人最大的资产,通过合理利用可以提供稳定的现金流。然而,住房养老也存在风险,如房产市场波动可能导致资产贬值,以及出租房产带来的管理和维护问题。

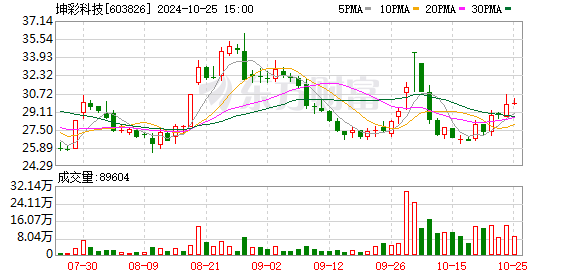

相比之下,财富养老则更注重通过金融投资来积累和增值财富,以支持老年生活。这包括股票、债券、基金等多种投资工具。财富养老的优势在于其灵活性和潜在的高回报,但同时也伴随着市场风险和投资管理的专业性要求。老年人需要具备一定的金融知识和风险承受能力,或者依赖专业的财务顾问来管理投资组合。

在实际操作中,许多老年人会选择将住房养老与财富养老相结合,以实现资产的多元化配置和风险的分散。这种综合策略不仅能提供更稳定的养老收入,还能在一定程度上抵御市场波动带来的影响。

二、2024年新澳免费资料大全ZOL77.29.98的详细解读

在2024年,新澳免费资料大全ZOL77.29.98的发布标志着住房养老模式向财富养老模式的重大转变。这一转变不仅仅是政策上的调整,更是社会养老观念的深刻变革。ZOL77.29.98详细解读了如何通过多元化的财富管理工具,如养老金投资、保险产品和房地产信托,来实现养老资金的增值。此外,该资料还强调了个人财务规划的重要性,建议公众尽早开始储蓄和投资,以应对未来可能的财务压力。通过这些措施,新澳希望构建一个更加稳健和可持续的养老体系,确保每一位公民都能在晚年享受到应有的生活质量。

三、住房养老转向财富养老的政策背景与趋势分析

随着中国社会老龄化进程的加速,传统的住房养老模式逐渐显现出其局限性。近年来,政策层面开始推动住房养老向财富养老的转变,这一趋势的背后有着深刻的社会经济背景和政策导向。

首先,住房养老模式依赖于房产的价值,而随着房价的波动和房产市场的成熟度,这种模式的可持续性受到挑战。特别是在一线城市,高昂的房价使得许多老年人难以通过房产实现养老资金的充足。因此,政策制定者开始探索更为多元化的养老资金来源,财富养老的概念应运而生。

其次,财富养老强调通过金融工具和投资手段,将老年人的财富转化为持续的养老收入。这不仅包括传统的银行存款和理财产品,还涵盖了股票、基金、保险等多种金融产品。政策的支持下,金融机构纷纷推出针对老年人的养老金融产品,旨在通过市场化的手段,提高养老资金的收益率和流动性。

此外,政府在税收、补贴等方面也出台了一系列优惠政策,鼓励老年人将住房资产转化为金融资产,进而实现财富养老。例如,部分地区已经开始试点房产反向抵押贷款,允许老年人将房产抵押给银行,每月领取固定的生活费用,直至去世后房产归银行所有。这种模式不仅缓解了老年人的经济压力,也为金融机构提供了新的业务增长点。

总的来说,住房养老向财富养老的转变,是政策适应社会发展需求的结果,也是金融市场创新与老龄化社会需求相结合的产物。未来,随着政策的进一步完善和市场的逐步成熟,财富养老将成为中国养老体系中的重要组成部分。

四、财富养老策略与投资建议

在“财富养老策略与投资建议”这一部分,我们将深入探讨如何通过合理的投资和财务规划,将传统的住房养老模式转变为更为灵活和增值的财富养老模式。首先,理解财富养老的核心在于资产的多元化配置。不同于单一依赖房产增值,财富养老强调通过股票、债券、基金等多种金融工具的组合,实现资产的长期稳定增长。

其次,投资建议方面,建议投资者根据自身的风险承受能力和养老目标,制定个性化的投资策略。例如,对于风险偏好较低的投资者,可以选择稳健型基金和定期存款;而对于愿意承担一定风险的投资者,可以考虑配置一定比例的成长型股票和房地产投资信托(REITs)。

此外,定期评估和调整投资组合也是财富养老策略中的关键环节。市场环境和个人财务状况的变化都可能影响投资效果,因此,定期审视投资组合,适时进行调整,是确保财富养老策略成功的必要步骤。

最后,财富养老不仅仅是财务上的规划,还包括对未来生活质量的考虑。通过合理的财富管理,确保在退休后能够维持甚至提升生活水平,是财富养老的最终目标。因此,结合健康管理、社交活动等多方面的规划,才能真正实现全面而充实的养老生活。

五、住房养老与财富养老的优缺点对比

住房养老和财富养老作为两种主要的养老方式,各自具有独特的优缺点。住房养老依赖于房产的价值,通过出租或出售房产来获取养老资金。这种方式的优点在于,房产通常是家庭中最大的资产,能够提供较为稳定的现金流。然而,住房养老也存在风险,如房地产市场波动可能导致资产贬值,且老年人可能不愿意离开居住多年的环境。

相比之下,财富养老则依赖于金融资产的投资收益。这种方式的优点在于灵活性高,资金可以随时调整投资策略以应对市场变化。此外,财富养老可以提供更多的选择,如购买保险、参与养老金计划等。然而,财富养老的风险也不容忽视,市场波动可能导致投资损失,且需要较高的金融知识和管理能力。

综合来看,住房养老和财富养老各有千秋,选择哪种方式应根据个人的财务状况、风险承受能力和生活需求来决定。

标签: