夏心愉:试点半年,商业银行抢滩养老金业务 哪家强?

意见领袖 | 夏心愉

去年底,个人养老金相关政策密集出台,也给出了商业银行个人养老金业务范围。这对银行而言,表面看似乎只是一个拉动代销业务的机会;再仔细一琢磨,可远远不止,这一业务支点其实是一个能够撬动账户、资产、产品体系、投顾、资管一整盘棋的大商机。

个人养老金资金账户,是商业银行连接个人客户、开展个人养老金业务的关键内容。从运作模式来看,商业银行可在个人养老金领域,围绕“账户开立—资金缴存—投资—资金领取”的系列流程,为个人客户提供养老金全生命周期服务。

所以当时,“愉见财经”就没少为银行们吆喝生意。

切换到银行从业的视角,如今个人养老金试点也差不多届满半年了,主要商业银行的养老金业务布局得如何了?这其中又有哪些重点?本期“愉见财经”继续追踪。

三大支柱与银行的“商机”

首先我们从全局来讲,养老保险体系三大支柱之于银行经营,分别对应着哪些业务机会呢?

先简要介绍一下三大支柱:第一支柱是基本养老保险,包括城镇职工基本养老保险和城乡居民基本养老保险,采取社会统筹与个人账户相结合的模式,立足于保基本,体现社会共济;第二支柱是企业年金和职业年金,由用人单位及其职工建立,主要发挥补充作用;而第三支柱包括个人储蓄型养老保险和商业养老保险,是个人利用金融手段增加养老保障供给的有效形式。

之于银行经营:第一支柱,银行业有着个人社保账户、基金托管等方面的业务机会;第二支柱,银行业除了有年金账户的业务机会外,还有受托、账管、投管、托管等方面业务;第三支柱,因为更多涉及C端客群的投资选择,因此业务机会也更趋丰富,除了底层账户服务外,事实上还可以打开从理财到资管的想象空间,借机梳理养老金融服务体系。

从政策给出的方向来看,根据《商业银行和理财公司个人养老金业务管理暂行办法(征求意见稿)》,商业银行个人养老金业务范围包括资金账户、养老储蓄、个人养老金产品代销、个人养老金咨询业务等;同时对个人养老金资金账户、个人养老金产品提出具体要求。

“愉见财经”进行简单概括,商业银行在个人养老金业务的动作上可分为三类:第一类是账户,涉及到个人养老金资金账户的运作;第二类是产品,涉及到储蓄/理财/基金/保险产品的推荐与购买;第三类是咨询,主要是产品投资咨询。

下图摘自2022年年度报告,养老金金融体系条理已然清晰。

图1:三大支柱对应养老金金融业务构成

从各支柱形成的发展格局来看,我国养老保险制度目前以第一支柱基本养老保险为主导,第二支柱企业年金和职业年金为补充,而第三支柱试点才刚刚起步。这也就意味着,我国个人养老金服务正处于规范化发展的起点,商业银行发力养老金金融业务既是抢占养老金金融的市场先机,也能够为后续与零售板块内的其他业务协同打下优良根基。

银行养老金开户及产品布局情况

如本文开篇所及,围绕“账户开立—资金缴存—投资—资金领取”的系列流程,商业银行可抓住契机为个人客户提供养老金全生命周期服务。而这其中,账户开立作为整套服务流程的“起点”,其重要性不言而喻。

此外,个人养老金资金账户具有唯一性、封闭性、长期性,商业银行自开立账户之日起,就会全流程参与到个人客户的养老金业务中去。因此,在2022年11月个人养老金制度正式启动实施后,首批可开办个人养老金业务的23家商业银行就纷纷开启养老蓝海市场的“抢滩”模式。

“抢滩”行动的初步成果几何?(注:下文中主要数据取自各银行2022年年报,因此本文盘点的情况是截至去年末的。)

国有大行们基于本身自带的基础客群与网点优势,夺得领跑地位也是意料之中。有公开信息显示,个人养老金开户排在前两位的是工行和建行。不过具体数字我们尚未在公开财报中查到,有了解的小伙伴欢迎评论区交流。

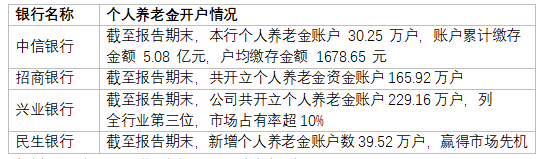

股份行梯队中的佼佼者,就比较乐意在年报里披露首战成绩啦,如下表所示:

表1:商业银行个人养老金资金账户开户情况

资料来源:“愉见财经”整理自各银行2022年年度报告

这四家之中,的养老金融特色果然名不虚传,开户数高达229.16万户,并且据该行在年报中的解读,这项成绩位列整个行业的第三位。此处有掌声,恭喜兴业。

另一家突破百万大关的则是,开户数达165.92万户。

开户说完了,我们继续往下面的流程走。毕竟,账户开立侧重于获客,但获完以后才是真正考验银行的时候,毕竟个人养老金资金账户是可以变更服务银行的,因此把客户请进门之后,如何留住客户依然是各银行面临的重要挑战。

在“留客”阶段,一个重要的影响因素便是个人养老金产品体系是否完备,产品货架是否丰富。在个人养老金产品方面,部分银行也披露了相关业绩数据,从年报公布的信息来看:

- 推出十支符合长期养老需求和生命周期特点的养老理财产品;

- 兴业银行打造“兴业养老严选”产品体系,引入 125 只个人养老金投资产品,针对性和丰富性位居市场前列;

- 招商银行推动第三支柱个人养老产品的准入及代销,截至报告期末,已准入代销121只个人养老基金产品、3只个人养老金保险产品和10只个人养老理财产品。

同时,也有银行披露了具体的产品类型甚至产品名称:

- 表示试点销售两期中邮理财养老理财产品,首支产品首日售罄30亿元;

- 旗下产品交银安享稳健一年FOF 基金报告期末规模超 120 亿元,是全市场管理规模最大的养老产品;

- 开办当日即推出30余只公募基金养老产品,业内第三家上线储蓄产品,引入5只专属商业养老保险产品。

银行布局的三大重点

开展个人养老金业务有利于商业银行获客、AUM沉淀和提升中间业务收入,通过客户粘性增强带动更多金融服务需求,进而推动零售银行的整体竞争力提升。因此,各家银行有充足的动力向纵深推进个人养老金业务。

“愉见财经”综合整理各银行2022年年报信息发现,大家围绕个人养老金业务,主要聚焦于品牌、渠道、生态三大关键点:

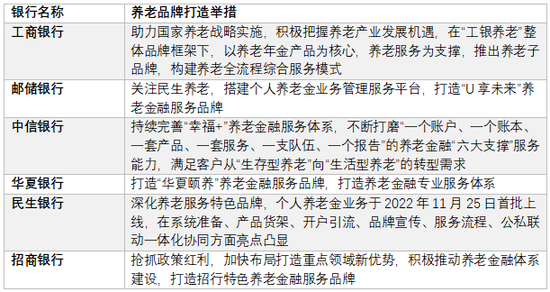

一是品牌。无论是打造客户认可的个人养老金融服务体系,还是完成个人养老金制度落地推广都离不开品牌建设。近年来,多家银行持续丰富养老品牌场景,为客户提供个性化、定制化的养老金融服务,在养老金融服务体系建设等方面持续发力,如下表所示:

表2:主要商业银行养老品牌打造情况

资料来源:“愉见财经”整理自各银行2022年年度报告

二是渠道。个人养老金资金账户的开户渠道,以及个人养老金产品的购买渠道,都正在逐步成为商业银行触达终端用户的主要抓手。商业银行围绕养老业务的渠道建设,主要体现在如下两个方面:

一方面,以建设银行为代表的商业银行,坚持科技先行,为客户提供手机银行、小程序、网上银行、营业网点等多渠道便捷化全生命周期账户管理服务。而邮储银行则借助多渠道如公众号、人民日报、今日头条等媒体进行个人养老金业务宣传,普及个人养老金业务政策与优势,深入推进第三支柱个人养老金业务知识宣传普及,传递“规划现在就是享受未来”理念。

另一方面,多家银行在手机银行等重点渠道推出养老金融相关专区专版,例如全新推出财富社区、个人养老金等专区专版,使财富陪伴服务更强大;招商银行、、光大银行设置了“养老金融”专区,可一键链接至社保账户、企业年金和个人养老金,并支持生成养老规划,设置专款专用的“备老账户”,可申购相关代销养老金融产品。

三是生态。个人养老金业务作为商业银行财富管理的重要构成,能够对丰富整个银行生态体系起到推动作用。目前,头部商业银行正逐步构建“养老金托管、养老理财、养老产融”的金融生态圈,例如建设银行以养老为突破口纵深推进财富管理战略,为客户提供“养老投资教育-养老规划-产品优选-税务筹划-资产配置-长期陪伴”一体化财富管理服务,同时以打造“养老金融专业银行”为“一个目标”,构建“养老金金融、养老产业金融、养老服务金融和养老金融生态”四位一体的养老金融服务体系。

结语

随着个人养老金业务的逐步完善,商业银行之间的竞争也将变得日趋激烈。我们预计,未来商业银行将从两个层面发力个人养老金业务:

- 产品层,积极研发个人养老金专属理财、基金、保险等投资产品,提升个人养老金客户吸引力;

- 服务层,大力开展个人养老金账户业务获客营销工作,同时在手机银行上推出个人养老金专区,完善个人养老金账户的金融科普及产品介绍、养老规划等功能。

2023年,个人养老金业务的拓展进程正持续提速,商业银行以获批养老理财产品试点资格为契机,在产品创设、投资管理、风控机制、管理制度、运营托管等多方面不断发力。随着开户规模的增长及养老金融产品货架的丰富,银行将深度参与到助力养老保险体系建设工作中,为构建我国多层次、多支柱养老保险体系发挥更大作用。

(本文作者介绍:财经评论员、主持人,中国中小企业协会专委会研究员,上海金融青联委员。微信公众号:愉见财经。)

标签: