购买美元理财产品要细掂量 人民币理财收益更高(购买西部信托单一信托产品 西安银行理财产品利息兑付悬疑)

福州新闻网12月22日讯(福州晚报记者 杨剑峰)近期受美联储加息影响,美元对非美元货币表现坚挺,美元理财也因此受到市民青睐,部分银行发行的美元理财产品短时间内就被认购一空。而实际情况是,目前外币理财收益率较低,美元理财产品收益率比人民币理财产品普遍低2个百分点以上,加上货币兑换成本,两者实际收益差距可达3个百分点左右。

美联储加息后,新发行的美元理财产品收益率却未同步上涨。目前银行销售的美元理财产品收益率有所分化,高的超过2%,低的只有1.5%左右。如招行在售的一款546天美元理财产品,预期年化收益率为2%,与此前发售的美元理财产品一样;兴业银行在售的两款美元理财产品,期限28天,预期年化收益率为1.5%,540天的预期年化收益率为2.5%;中国银行在售的一款368天美元理财,预期年化收益率为1.5%。

在榕一家股份制银行相关人士告诉记者,受美元持续走强影响,收益率长期处于低位的美元理财产品逐渐受到客户的青睐。与人民币理财产品常规发行不同的是,美元理财产品发行数量少,额度有限,近期该行发售的美元理财产品均在发行初期就被认购一空。

另一家大银行的理财经理则表示,该行美元理财产品发行未出现供不应求的情形,但销售比平时要好。

与低收益率美元理财产品相比,人民币理财产品预期收益率普遍要高。临近年底,受市场资金面紧张和银行揽储影响,普通人民币理财产品收益率大幅提高,超过了4%,如一家股份制银行昨日在售的人民理财产品,期限84天,认购门槛为5万元,预期年化收益率达4.5%。

这意味着,在不考虑货币兑换成本的情况下,人民币理财产品与美元理财产品收益差距超过2个百分点。如果客户手中没有美元,特意用人民币换美元购买美元理财产品,到期后再换回人民币,就需要额外支付一笔兑换费用。昨日,美元兑人民币的现钞卖出价为6.9712元,现钞买入价为6.8864元,这样兑换成本就达1.2%。因此,考虑到换汇成本,美元理财产品收益要跑赢人民币理财产品,需要美元升值3%以上。

业内人士表示,购买美元理财产品的客户多是手中有美元资产的群体,这部分客户手中持有美元但暂时没有用处,于是就会转做美元理财。对于手中没有美元的客户,是否要换汇要因人而异,如果在理财期限内,汇率没有达到预期目标,此前特意换汇购买美元理财就不合算。

经济观察报 记者 蔡越坤 “无法按期兑付收益,是不是该给投资者一个明确的公告解释?”

“西安银行理财产品6月18号到期却在6月15号提前终止,一年期产品到期后一分利息都不给,工作人员解释能保住本金都是银行最大的努力了。”

近日,一款由西安银行股份有限公司(以下简称“西安银行”,600928.SH)发行的理财产品“西安银行金丝路聚利盈系列封闭式净值型理财产品2020年第27期”(以下简称“金丝路聚利盈第27期”)引起热议。

多位金丝路聚利盈第27期投资者告诉经济观察报记者,该产品原到期日为2021年6月18日,提前终止日为2021年6月15日。但是6月15日他们的账户却只收到了本金,没有收到一年期的利息。

2020年6月18日,来自西安的投资者李雨通过西安银行APP用4.9万元购买了金丝路聚利盈第27期产品,时间期限为365天。2021年6月15日,李雨却被一位西安银行的理财经理告知只有本金兑付,而利息却一分钱也没有。

李雨以及另一位投资者向经济观察报记者表示,西安银行的理财经理在对他们解释时称,理财资金是投资于“海航集团旗下相关资产”,目前因为牵涉海航集团正在破产重组,因此利息无法兑付。

6月16日,记者以投资者身份拨打了西安银行城东支行一位理财经理的电话,该理财经理回复表示,金丝路聚利盈第27期投资方向是固收类产品,投资于海航集团旗下供销大集的一个信托计划,海航集团于今年3月份进行了破产重整,影响了这期理财产品,于是提前进行了终止。银行也是尽最大的努力把本金保住了,但是后期利息是没有了。

该理财经理补充称,该期产品很多银行内部员工也买了,包括其自己也购买了。银行排除万难,跟海航集团相关方交涉,把本金要回来了。

而投资者们抛出的疑问是,为什么这款理财产品要投资于单一信托产品?为什么在去年海航系已经曝出风险的时候,还将理财资金投入到海航系资产中?

记者从西安银行官网查询,暂未发现该行具体关于金丝路聚利盈第27期未兑付利息的公告信息。

理财未兑付利息

据西安银行官网披露,金丝路聚利盈第27期说明书显示,该理财产品的发行人与管理人西安银行,运作方式为封闭式净值型,产品成立日期2020年06月18日。风险收益特征为非保本浮动收益,业绩比较基准为年化5.8%。

6月15日,李雨向记者表示,只收到了4.9万元的本金,但是利息却没有收到。此外,另一位投资了10万元的投资者也向记者透露了相同的遭遇。

6月16日,李雨提供了其与西安银行理财经理沟通的一份录音。录音显示,该行理财经理解释,2017年银行理财打破刚兑后,金丝路聚利盈第27期产品是西安银行第一期出现未兑付利息的理财产品,也是目前该行唯一出现问题的产品。

6月10日,西安银行通过官网公告表示,金丝路聚利盈第27期因所投本金和收益存在重大不确定性,为最大限度保护投资者权益,根据产品说明书中第三条“提前终止”的约定,将对本产品进行提前终止操作。原到期日为2021年6月18日,提前终止日为2021年6月15日,最终兑付金额以实际到账金额为准。

而据西安银行官网披露,金丝路聚利盈第27期2020年年度报告显示,报告期末理财产品份额总额954,122,000元人民币(9.54122亿元)。

值得注意的是,4月2日,西安银行发布一则《关于计提减值准备的公告》:一客户在公司的9.5亿元金融资产在2021年一季度出现信用风险,本公司本着审慎原则,计划计提4.75亿元减值准备,该部分减值准备占该客户整体风险敞口的50%。

针对计提减值准备的原因,4月6日,有投资者在上证e互动提问西安银行:“公司最近发布了对单一客户大额计提的公告,请问该客户具体是哪家公司?期申请贷款时可有抵押担保?计提愿意具体是什么?”

4月8日,西安银行答复表示:“尊敬的投资者您好,目前本公司没有其他应披露而未披露的信息,感谢您的关注。”

对此,6月17日,记者拨打了西安银行相关负责人的联系电话,截至发稿,尚未获得回复。

资金去哪了

关于金丝路聚利盈第27期底层资产的投向,6月16日,据李雨提供的与西安银行的理财经理沟通的录音显示,该理财经理称,产品投资对象是供销大集集团股份有限公司(以下简称“供销大集”,000564.SZ)。

据供销大集官网介绍,供销大集是海航集团旗下的A股上市公司。公司第一大股东为海航商业控股有限公司。

据投资者反馈,西安银行理财经理解释称,2021年3月海南省高级人民法院发布了关于关于海航集团破产重组,供销大集作为海航集团子公司也牵涉其中。此次本金兑付也是西安银行在有关部门的协助下,产品终止后,与供销大集协商沟通,把本金要回来了。

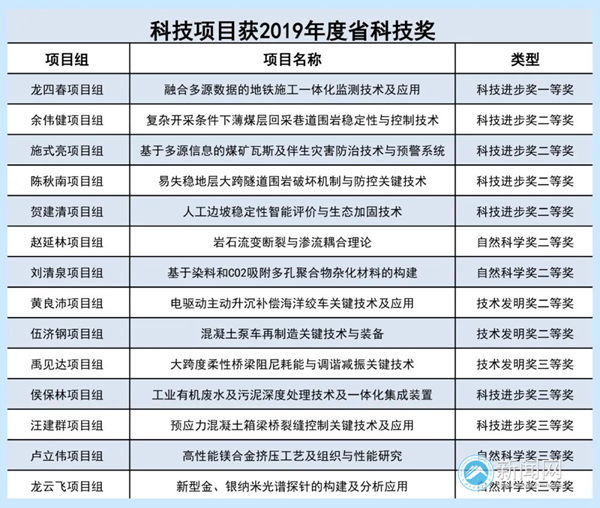

据金丝路聚利盈第27期2020年年度报告显示,其中,共有四项资产投资明细,第一项为西部信托供销大集单一资金信托,投资公允价值为387,177,328.71元,占理财产品资产净值比例为39.35%;第二项为西部信托供销大集单一资金信托2号,投资公允价值为239,065,525.54元,占理财产品资产净值比例为24.30%;第三项为西部信托供销大集单一资金信托3号,投资公允价值为195,985,582.83元,占理财产品资产净值比例为19.92%;第四项为西部信托供销大集单一资金信托4号,投资公允价值为163,220,568.58元,占理财产品资产净值比例为16.59%。

根据金丝路聚利盈第27期2020年年度报告,上述四项资产投资明细累计投资公允价值为985422005.66元,占净值比例累计100.16%。此外,报告期期末理财产品份额总额为954,122,000份,意味着金丝路聚利盈第27期产品均投资于西部信托供销大集系列单一资金信托。

据记者了解,2021年3月15日,海南省高级人民法院官网发布《关于裁定对海航集团有限公司等321家公司进行实质合并重整的公告》。公告指出,海南省高院于2021年3月13日依法裁定对海航集团有限公司等321家公司进行实质合并重整,并指定海航集团有限公司管理人担任海航集团等321家公司实质合并重整案管理人。据海南省高级人民法院披露,321家公司包含供销大集的第一大股东海航商业控股有限公司。

对于理财产品资金流向问题,6月18日,记者拨打了供销大集证券事务代表相关负责人的联系电话,该负责人向记者回复表示:“暂不了解”。此外,记者向西部信托相关负责人询问,截至发稿尚未获得回应。

风控遭投资者质疑

西安银行将金丝路聚利盈第27期理财资金全部投资于西部信托供销大集单一资金信托,引发了多位投资者对于西安银行的风控质疑。

6月17日,李雨向记者表示,其已经向陕西银保监局进行反映了材料,其中内容包括:供销大集早在2020年4月30日披露的2019年年报中报告亏损,年报显示截至2019年12月31日供销大集货币资金余额人民币58.22亿元,短期借款和一年内到期的长期借款分别为人民币75亿元和人民币10亿元,且部分借款出现逾期。

据供销大集2019年年报披露,2019年形成亏损人民币12.98亿元,截至2019年12月31日未分配利润为人民币-11.81亿元。

此外,根据供销大集披露2020年第一季度报告,报告期内,公司实现营业收入5.44亿元,同比下降66.33%;归属于上市公司股东的净亏损2.09亿元,同比扩大85.54%。

金丝路聚利盈第27期产品成立日期为2020年6月18日。李雨向陕西银保监局反映的材料中也提出质疑,西安银行作为一家具有较长经营历史的商业银行,不顾上述显而易见的事实,2020年6月17日完成募集本理财产品资金,却依然将资金投入到“西部信托供销大集单一资金信托”,使本理财产品陷入巨大的风险中,最后造成本期产品利息全部无法兑现。

李雨向记者展示的西安银行APP信息显示,金丝路聚利盈第27期风险等级为二级(低风险),投资稳健。

对于何为二级风险?上述西安银行城东支行理财经理解释称,二级代表行内的一个风险评级,属于低风险,稳健型产品。银行内部有专门的风控部门,专门选的产品,具体其也没办法进行干涉。

根据上述李雨提供的与西安银行的理财经理沟通的录音,该理财经理向李雨解释时表示,关于为何金丝路聚利盈第27会投资于供销大集,这个情况没有接到确切的通知。但目前了解的情况是供销大集是一个运转正常,并且有偿付能力的公司。目前银行内部没有针对为何投资于供销大集做其他说明。

据西安银行官网介绍,公司是以国外大型银行、国内央企、地方国企、民营企业为主要战略投资者的区域性股份制商业银行,是西北首家A股上市银行。西安银行下设总行营业部、9家省内分行、181家营业网点,控股2家村镇银行,参股1家汽车金融公司。2020年以来,在英国《银行家》全球前1000家银行排名中位列第337位,10年提升381位,入选“全球银行品牌价值500强”。

关于金丝路聚利盈第27期产品后期是否有利息兑付,另一位投资者向记者表示,西安银行理财经理在回复其询问时称现在的情况是投资失败造成的,不兑付利息也是最终结果。关于金丝路聚利盈第27期产品后续情况,记者将持续关注。

(应受访者要求,李雨为化名)

蔡越坤经济观察报记者

标签: